Hep notumuzu kıran kredi derecelendirme kuruluşları ne iş yapar?

Uluslararası kredi derecelendirme kuruluşu (KDK) Moody’s tarafından 7 Mart’ta yapılan açıklama ile, Türkiye’nin kredi notu Ba1’den Ba2’ye düşürülürken, ekonominin görünümü “negatif”ten “durağan”a çevirildi. Diğer yandan 13 Temmuz’da da, bir diğer KDK Fitch, Türkiye'nin kredi notunu BB+'dan BB'ye düşürdü, görünümünü ise "durağan"dan "negatif"e değiştirdi.

DW’ın 12 Temmuz tarihli haberine göre, KDK Moody's müşterilerine 12 gönderdiği bilgi notunda, “TCMB bağımsızlığından endişe duyulduğunu" belirtti.

Keza, 16 Temmuz’da yayınlanan notunda Moody's, Türk bankalarında sorunlu kredi miktarının Haziran’ın son haftasında sert artış kaydettiğine dikkat çekerek, sorunlu kredilerde ani artışın bankaların kredi notu açısından “olumsuz” olduğunu vurguladı.

Yukarda değindiğimiz bu son haberler ve bazı takipçilerimizin talebi doğrultusunda bu haftaki yazımızın konusunu, “uluslararası dereceleme kuruluşları”, bunların “not sistemleri” ve Türkiye’nin dereceleme sonuçları olarak belirledik.

KREDİ DERECELEME FAALİYETİ

19 yy.’da finansal piyasaların gelişmesinin sonucunda, piyasada işlem yapan fon fazlası ve fon açığı olanların zamanla “güven” sorunu önem kazanmaya başlamıştır. Bu anlamda derecelendirme kuruluşları ortaya çıkarak, taraflar arasında risk düzeyine bağlı olarak vermiş oldukları notlarla, yatırımcıların daha rasyonel karar almalarını sağlamışlardır.

Kredi dereceleme kavramının tanımı hakkında literatürdeki en tutarlı tarif, “açılacak kredilerin, zamanında ve tam olarak geri ödenmemesi ihtimali hususunda, uluslararası sermaye piyasalarındaki ölçütlere uygun ve objektif bir ölçü sağlamak amacıyla, borçlunun ihraç ettiği menkul kıymetlere yatırım yapılması halinde, yatırımcının bundan dolayı yüklendiği riskin belirlenmesi” şeklinde olanıdır.

Uluslararası yatırımcılar, portföy tercihlerini ve yatırım yapacakları piyasaları seçerken, KDK’larının değerlendirme notlarını göz önünde bulundurmaktadır. Bu anlamda KDK’larının ülkeler için yapmış oldukları not açıklamaları da, ilgili ülke piyasalarını etkileyen bir faktör olarak ortaya çıkmaktadır. Söz konusu kuruluşların piyasalardaki rolü, 1980’lerde başlayan “küreselleşmeyle”, daha da önem kazanmıştır.

Ekonomiler, büyüme sürecini finanse edebilmek için yurt içi tasarrufların yetersiz kalması durumunda, yabancı yatırımlara duydukları ihtiyacı, doğrudan yabancı sermaye veya finansal sermaye olarak ülkeye getirmeye çalışırlar. Özellikle finansal sermayenin menkul kıymet piyasalarında yatırım yapabilmesi, belli bir güven duygusuna ihtiyaç yaratır. Bu nedenle de ülke ekonomilerinin borçlarını geri ödeyebilme kabiliyetlerine ilişkin, yatırımcıların bilgi ve fikir edinebileceği küresel düzeyde göstergelere ihtiyaç duyulmaktadır. Bu bağlamda, ülke ekonomileri için “kredi derecelendirme” kavramı giderek önem kazanmaktadır.

ULUSLARARASI KREDİ DERECELENDİRME KURULUŞLARI

Günümüzde global düzeyde faaliyet gösteren bir çok KDK bulunmaktadır. Bunlardan en önemli üç derecelendirme kuruluşu S&P, Moody’s ve Fitch’dir. Üç büyükler olarak da bilinen S&P, Moody’s ve Fitch kredi derecelendirme sektörünün yüzde 95’ini kapsamaktadır. S&P ve Moody’s yüzde 40‘ar paylarıyla pazarın %80’ine, Fitch ise toplam pastanın %15’ine sahiptir. Bunların dışında Duff&Phelps ve Dominion Bond da, bu alandaki diğer iki önemli kuruluştur.

Bu kuruluşların verdiği notlara göre ülkeler ve şirketler borç alabilmekte ya da verebilmektedir. Bu kuruluşların verdiği notlar, bir yandan kredilerin riskini ölçerek, ülke ve firmalar için borçlanmada kolaylık sağlarken; diğer yandan da, yatırımcılara bilgi temin etmektedir.

Her üç kuruluş için de borcun geri ödenmemesi durumu, şu üç hususun gerçekleşmesidir:

- İtfa tarihinde veya itfa tarihinden sonra öngörülen makul bir sürede, borcun anaparası ya da faizinin ödenmemesi,

- borcun gönülsüz ve zorlayıcı bir tavırla itfa tarihinin değiştirilmesi, başka bir borçlanma aracı ile değiştirilmesi

- borcun yeniden yapılandırılması.

Buna ek olarak, devletlere ait kredi derecelendirmesinde, kredi kalitesinin belirlenmesinde temel belirleyici unsurları, ülkenin “politik ve ekonomik riskleri” oluşturmaktadır. Politik risk; “söz konusu ülke hükümetinin ödeme konusundaki istekliliği” olup; bu olgu, devletlerin borçlanmasını diğer borçlanmalardan ayıran en önemli niteliksel faktörlerden birisidir. Ekonomik risk ise, “ekonomik yapı, demografik yapı, zenginlik ve ekonomik büyüme olanakları hususundaki riskleri” içermektedir.

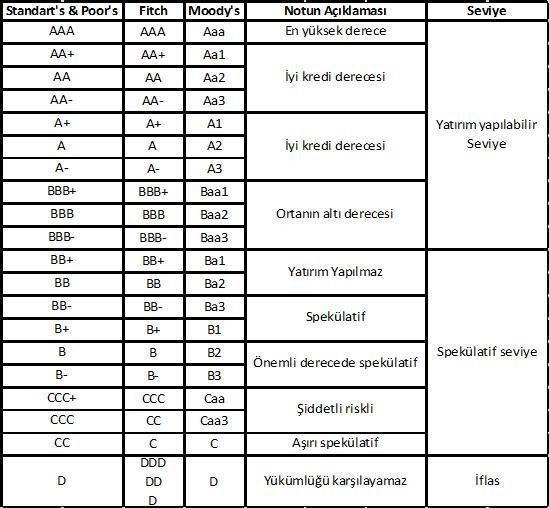

Üç önemli kredi dereceleme kuruluşlarınca kullanılan “not tanımı” aşağıdaki tabloda özetlenmiştir.

KDK’larının vermiş oldukları notlar, ülkelerin veya şirketlerin aralarında yapacakları borçlanmalara yön vermektedir. Ülkelerin bir birlerine verecekleri “borç miktarını” ve “borçlanma maliyetini” belirlemek açısından, anılan notlar referans niteliği taşımaktadır.

TÜRKİYE VE DERECELENDİRME NOTLARI

KDK’larının Türkiye tarihçesine bakıldığında, Türkiye için Moody’s ve S&P ilk not açıklamalarını 1992 yılında yapmış olduklarını görmekteyiz.

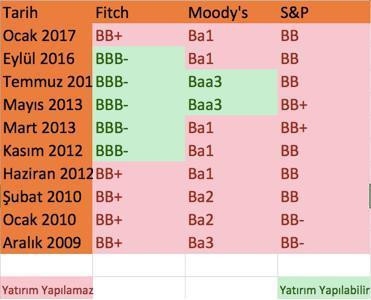

20 yıllık bir derecelendirme geçmişine sahip olan Türkiye’ye üç büyük KDK tarafından sadece iki yıl kadar bir süre yatırım yapılabilir seviyeden kredi notu tahsis edilmiştir.

2008 küresel kriz sonrasını içeren aşağıdaki renklendirilmiş tabloya baktığımızda, genel olarak “yatırım yapılabilir” seviyenin altında ve bu seviyenin de en üst segmenti olan ‘’spekülatif’’ kısmında bir profil verdiğini görmekteyiz. Ancak notları ve not veren KDK’larını ayrıntılı olarak incelersek, Fitch’e göre 2012-2016 arasında bir yükseliş yakalanmış olduğu, ancak 2017 notlandırması itibariyle Türkiye’nin en son ‘’yatırım yapılabilir’’ seviyesindeki notunun da, bu sahanın altına düştüğü görülmektedir.

Moody’s verilerine göre ise, 2009’dan 2013’e kadar ülke notlarında bir yükseliş izlenmektedir.Lâkin son 3 yıldaki not, 2013 seviyesinin altındadır. S&P’a göre de 2013’e kadar süren yükseliş, 2013’te düşüş trendine geçmiştir. Bu verileri derleyince ulaşabileceğimiz genel sonuç, son 7 yıla baktığımızda Türkiye açısından en iyi “not dönemi” 2013 olmuştur. 2013 sonrasında kredi notu düşüş göstermiştir.

Ülkenin dereceleme notlarının 2017 ve 2018 sonuçlarını da aşağıdaki tabloda toplu olarak görebiliriz.

Görüldüğü gibi ülkenin dereceleme notu, Eylûl 2016’dan bu yana tüm KDK’larına göre “yatırım yapılamaz” sahada bulunmaktadır.

Notu BB+’den BB’ye düşüren Fitch tarafında 13 Temmuz’da yapılan yazılı açıklamada, "enflâsyonda istikrarlı düşüş, ancak kredibilite, para politikasında bağımsızlık ve ekonomik büyümede azalmaya tolarans ile mümkün. Buna dair beklentiler ve ekonomide yapısal reformlar belirsizliğini koruyor." ifadelerine yer verilmiştir.

1 Haziran’da Moody's, Türkiye'nin kredi notunu” izlemeye” aldığını duyurdu. Moody's'den yapılan yazılı açıklamada, Türkiye'nin "Ba2" seviyesindeki kredi notunun, gelecek dönemdeki makro ekonomik politikalara yönelik belirsizlik gerekçesiyle izlemeye alındığı” bildirildi. Saniyen, belirsizliğin sürmesinin, mevcut dış kırılganlıklar da göz önünde tutulduğunda Türkiye'nin ödemeler dengesine yönelik risk seviyesini yükseltebileceği öne sürülen açıklamada, bunun şu anki not ile uyumsuz olabileceği de ifade edilmiştir.

Moody’s not düşüşü için şu nedenleri sıralamıştır: Para politikasının etkinliğinin azalması, politik riskler, küresel faiz oranlarına bağlı artan riskler, yükselen cari açık ve dış borç. Moody's, 8 Mart'ta yaptığı son not açıklamasında, Türkiye'nin kredi notunu "Ba1"den "Ba2"ye düşürmüş ve not görünümünü "negatif"ten "durağan"a çevirmiş ve gerekçe olarak da, "kurumların direncindeki süregelen kayıp" ve "dış şok riskinin yüksek borç ve siyasi riskler nedeniyle artması" olarak sıralanmıştı.

KDK Moody's tarafından 16 Temmuz’da müşterilerine gönderdiği bilgi notunda, "Türkiye Cumhuriyet Merkez Bankası'nın (TCMB) bağımsızlığından endişe duyulduğunu" belirtti. Bu bağlamda, Para Politikası Kurulu üyelerinin Cumhurbaşkanı tarafından belirleneceğine ve TCMB Başkanı'nı atama yetkisinin de cumhurbaşkanına geçtiğine vurgu yapıldı.

Özün özü: İç tasarruflarının yetersizliği, ithalât bağımlısı üretim/ tüketim yapısı, israf ve “yerinde olduğu” tartışmalı kamu harcamaları nedeniyle yurt dışına borçlanma kaldıracı çok yükselmiş bir ekonomi olgusunun; çağdaş normlara uymayan hukuk sistemi ve demokrasiden uzaklaşan yeni bir devlet sistemi kurma faaliyetleri ile daha da ağırlaştırılması, ülkenin KDK’larınca izlenmesi ve derecelenmesinin önemini her zamankinden çok arttırmıştır. Keza yabancı alacaklılar, kurulması düşünülen “yerli ve milli” bir KDK’na hiç itibar etmezler..